投資法人の物件取得のニュースを読んでいると、SPCとか特定目的会社とか、匿名組合出資、優先出資証券となんだこれはという用語が出てきますね。

こういうよく分からない用語が出てくるので、私たち一般の投資家としては、よく分からない感じで物件取得が進んで、やっぱりリートって難しいなとなってしまいます。

また、不動産クラウドファンディングでも、これらの用語を理解して仕組みをある程度知っておくことは、マストな知識になっています。

【不動産クラウド】ファンディングの仕組みができるまで(不特法)。

まずは、下期の2つのニュースを見てみましょう。

インヴィンシブル投資法人が投資口の追加発行、国内ホテル4物件取得、海外ホテルへのSPC出資を発表(japan-reit)

http://www.japan-reit.com/meigara/8963/topic/2018/3258

インヴィンシブル投資法人が、投資口の追加発行を行う。新たに取得する物件は、国内のホテル4物件(取得額合計477億円)と、海外のホテルを裏付資産とする特別目的会社の匿名組合出資持分(取得額378億円)。 SPCを通じて海外のホテルを取得するのは、イオンリート投資法人に続いて2銘柄目となる。対象となるホテルはケイマン諸島グランドケイマン島にあるリゾートホテル2物件。匿名組合出資持分100%を取得することにより、実質的に完全所有となる。(2018.7.17)

ラサールロジポート投資法人が優先出資証券を取得(japan-reit)

http://www.japan-reit.com/meigara/3466/topic/2018/3310

ラサールロジポート投資法人(LLR)が、物流施設を裏付資産とする特定目的会社の優先出資証券を取得する。(中略)LLRは、特定目的会社の優先出資証券11.4%を取得し、配当を受領するとともに、本物件の優先交渉権を取得する。(2018.9.19)

これらのリリースを読んだときに、それぞれの用語の意味を知っていれば、オーなるほどねと思えるようになります。

目次

不動産の証券化

さて、以前ほかの記事で、Jリートが生まれた理由について、説明をしました。ポイントは、不良債権の解消のための不動産売買の活性化でしたね。特定目的会社も投資法人もそのためにできた、いわば箱なんですね。

バブル崩壊後、企業は業績が悪化して、銀行からの借金の返済が滞ったり、倒産したりということで、巨額の不良債権が発生していました。(中略)そこで、国は、救済策として、不動産売買を活性化させようと、2001年に不動産投資信託市場を創設しました。これがずばりJリートの始まりです。

不良債権の解消、不動産売買の活性化のため、国が整備したのは、不動産投資信託市場の創設でしたが、この不動産投資信託市場の創設は、不動産を流通しやすくする施策の大きな流れの中の一つに過ぎません。

当時、国は、債権の担保となっていた不動産の処分を進めやすくする環境を整えて、不動産の「証券化」「流動化」を推し進めることによって、その売却を円滑に行う環境を整えようとしていたのです。

実際、1980年代の後半には、不動産を小口化した商品があったのですが、法整備が不十分で非常にトラブルが絶えなかったと言われています。そのため、国は法整備を進める必要に迫られたのですね。

1.不動産特定共同事業法を施行(1995年)

2.特定目的会社による特定資産の流動化に関する法律を制定(1998年)

3.上記2を資産の流動化に関する法律として改正、投資信託及び投資法人に関する法律を改正(2000年)

次々と、法律の制定や改正を行っていますが、Jリートの件は、むしろ後ろの方なんだなあ。

現物の取引の手間の多さ

不動産の取引をしたことのある人であれば、その作業って結構大変だったなあと思われるはずです。たくさんの書類にサインをしたはずですし、不動産の移転登記もしたはずですね。

移転登記は、司法書士に委託したとは思いますが、結構委託料にお金を支払っていますよね。また、宅地建物取引業に基づく不動産取引の仲介料もあったのではないでしょうか。

取引の開始から終結まで数か月はかかったと思います。このような手続きは、1回ならまだ我慢できると思いますが、これを頻回に繰り返すとしたら、大変ですよね。

もしこれが、証券という形になって、1回1回煩雑な書類にサインしたり登記したりということがなくなったら、どうですか。

実際リート投資家が各投資法人の銘柄を買い入れる際には、登記はしてませんね。ボタン一つで、取引を繰り返すことができます。

そういう感じで思い描けば、不動産資産の証券化だとか流動化もイメージしやすいのではないでしょうか。

もちろん、収益の源泉となる現物のオフィスビルやマンションについては、プロの不動産業者が不動産の取引を行っているのですが、私たち投資家はその取引自体には、携わる必要がないわけですから、それなら資金を出しましょうということで、結果的に不動産の取引の拡大につながるということです。

証券化は、不動産などを小口の有価証券にすること、流動化は、証券にした商品を有価証券を多くの人に買ってもらえるようにすることだよ。

SPC,特定目的会社とは

さて、証券化を成り立たせる重要な機能は、倒産隔離機能と導管体機能とされています。

そのうち、倒産隔離機能は、証券化の対象になる資産を独立させて、責任を資産価値の範囲内に限定することです。

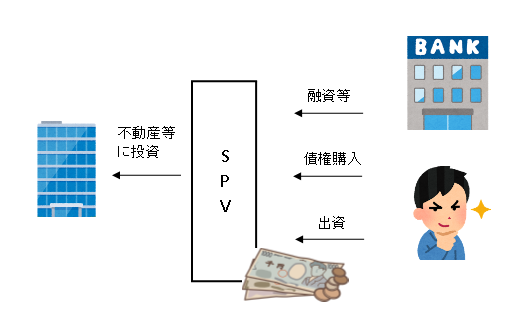

そのため、投資家の資金を受け入れ、その資金を投資するSPV(特別目的事業体)というペーパーカンパニーなどの機能を用意します。

下の図は、銀行や投資家が融資や出資という形で資金をSPVという事業体に提供し、その事業体が不動産等に投資をしていることをイメージしています。仮にこのSPVが倒産したとしても、銀行や投資家自体は独立した存在であることが分かります。

そして、このSPVが会社という形態をとる場合、その会社をSPC(特別目的会社)といいます。これが、最初のインヴィンシブル投資法人の記事に出てきたものですね。

そして、このSPVが会社という形態をとる場合、その会社をSPC(特別目的会社)といいます。これが、最初のインヴィンシブル投資法人の記事に出てきたものですね。

また、このSPCのうち、「資産の流動化に関する法律」に基づき設立される特別な社団を特定目的会社といい、資産の流動化を目的として、特定の資産を裏付けとした有価証券を発行するためだけに設立されます。

特定目的会社は、略してTMKといい、tokutei mokuteki kaishaの略ですね。そのままです。先ほどのラサールロジポート投資法人の記事にも出てきました。

さて、何かに似ていませんか? そうです、投資法人、リートの仕組みを説明する際にも同じ要素がありましたね。

SPCや特定目的会社、リートも、SPV(特別目的事業体)の一種です。概念の広さで表すと、SPV>SPC>TMK,REITとなります。

そのどれもが、証券化の対象になる資産を独立させて、責任を資産価値の範囲内に限定するという倒産隔離機能をつくるためにあります。

そして、TMK,REITは、透明性や適格性が維持されるよう、どちらも法律によって仕組みを担保し、投資家から資金を集めやすくしています。

匿名組合出資も優先出資証券も証券化や流動化の手段

さて、証券化を成り立たせる重要な機能として、もう一つ、投資家への二重課税を回避するための器となることを導管体機能といいます。

SPVには、SPCやTMKなどいくつかの形態がありますが、これらの段階で課税されてしまうと、投資家に課される税と合わせて二重課税となってしまうため、最初の段階での課税を回避するということです。

TMKやリートには、法律でこの回避が認められていますが、SPCでは、匿名組合の仕組みを利用して行います。冒頭のインヴィンシブル投資法人の記事に、匿名組合出資というワードが出てきたのは、そのためです。

少し難しいかもしれませんが、リートの物件購入リリースを見ていると、割と出てくる用語ですね。

匿名組合とは

匿名組合は、さる昔、10世紀のイタリアにおける地中海貿易で、投資家や企業家が船の運送者に、商品を海外に売ってきてくれ、そして、その貿易によって得た利益を帰国後分配してよという契約を結んだことが起源と言われています。

投資家や企業家の中には、高貴な身分の人も含まれており、出資者の素性を隠したいという事情から、匿名による出資だったということで、この契約が現在の匿名組合契約の原型になったとされています。

(商法第535条)

匿名組合契約は、当事者の一方が相手方の営業のために出資をし、その営業から生ずる利益を分配することを約することによって、その効力を生ずる。

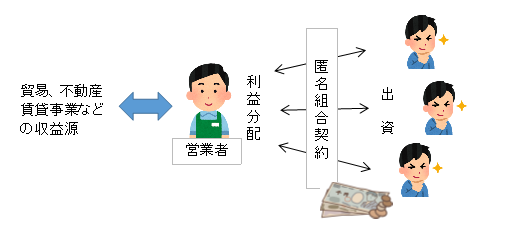

こうした匿名組合の仕組みを簡単な図にしてみたのが以下です。

匿名の出資者たちが営業者と契約を締結し、営業者は、貿易や不動産で稼いだ収益源をもとに、出資者たちに利益を分配します。もちろん、営業者も必要経費や食い扶持は確保した上でのこと。

このイメージを冒頭の記事におけるインヴィンシブル投資法人のリリースに当てはめてみますと、海外のホテルを所有する特別目的会社(Seven Mile Resort Holdings Ltd)とインヴィンシブル投資法人が匿名組合契約を締結します。

匿名組合員となったインヴィンシブル投資法人は特別目的会社に出資し、特別目的会社が出資金をもとに、ホテルを購入・運営します。

次に、そこから得られた利益を源泉とした分配金をインヴィンシブル投資法人に分配するということになりますが、組合契約に基づく共同事業で、収益が発生しても、この段階では課税しないことが認められます。これが導管体機能です。

そして、その受けた分配金を原資として、今度はインヴィンシブル投資法人が投資口主に分配金を支払うのは言うまでもありません。

これが冒頭のインヴィンシブル投資法人の記事の意味です。

ちなみに、クラウドファンディングを使った不動産投資という商品が近年盛り上がっていますが、こちらも不動産特定共同事業と匿名組合の仕組みを使っているものがほどんどです。

【不動産クラウド】ファンディングの仕組みができるまで(不特法)。

中世の船が沈没した場合と同じで、クラウドファンディングの出資先が破綻することもあるけど、出資者は、出資した範囲で責任を取る有限責任なんだ。

優先出資証券とは

さて、今度は、冒頭二つ目の記事に出てきた優先出資証券です。

突然ですが、株主は、会社法において「社員」とされていることはご存知でしょうか。会社法では、会社の職員は、従業員であって、社員とは言わないのです。

例えば、上場企業の株式会社の株式を購入した場合、貴方はその株式会社の社員になったということになります(会社法上)。

これと同様に、「資産の流動化に関する法律」に基づき設立される特別目的会社にも社員がいますが、やはりそれは出資した者をいいます。

その中でも、優先出資社員は、ほかの社員と比べて、配当の支払いや残余財産で優先する社員をいいます。社員という意味においては、株式会社と同じです。そして、会社が配当を支払い、社員がそれを享受するのも同様です。

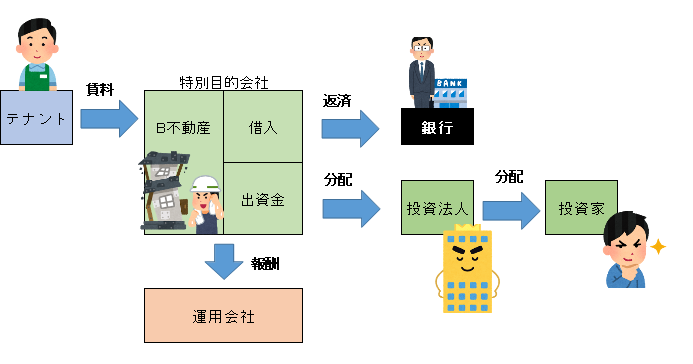

こういったイメージで、冒頭の記事を振り返ってみると、物流施設を裏付資産とする特定目的会社の優先出資証券を取得するとありましたが、これは投資法人がその特定目的会社に出資し、社員となり、配当を受ける立場になりましたということです。

その特定目的会社は、現物不動産か不動産の信託受益権を保有しており、その不動産を貸し付けた利益をもって優先出資の社員である投資法人に配当を支払うのです。

おまけに優先交渉権とは

なお、記事の最後に、「配当を受領するとともに、本物件の優先交渉権を取得する」とされておりますが、これは特定目的会社の保有する不動産を投資法人が買い受けることについて、他社に優先して交渉することができるという意味です。

つまり、とりあえず特定目的会社を通じて、配当を受領する形にしておくけど、そのうち投資法人が物件を購入して直接保有するかもね、ということを意図しています。

- 特別目的会社(SPC)や特定目的会社(TMK)、リートも、証券化の対象になる資産を独立させて、責任を資産価値の範囲内に限定する倒産隔離機能を有しています。

- 投資法人は、匿名組合員となり(匿名組合出資持分を取得)、特別目的会社が運営して得た収益の配当を受けるという匿名組合契約を締結します。

- 投資法人は、特定目的会社の優先出資社員となり(優先出資証券を取得)、配当を受け取ることもできます。

コメント

とても正確な記載内容で驚きました。残念なのは最後の囲い込みの要点の2番目です。匿名組合出資のビークルはTMKではなく特別目的会社ですので、特定→特別に修正願います。

ご指摘ありがとうございました。

コメントする