前回、以下の記事では、投資法人の保有する具体的な物件を1つ取り上げ、その収支をつぶさに見てみました。リート(REIT)は、不動産投資信託といい、その利益のおおもとは、現物の不動産投資と変わりはありません。

そのことのイメージを持っておくことは、リート投資においても有意義ですし、将来、仮にアセットをリート投資から現物の不動産投資に移すことを考えるということがあるとすれば、リート投資を通じて、現物の不動産投資を学び始めることができると思います。

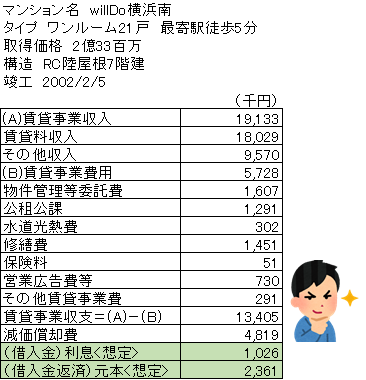

今回は、前回取り上げた日本賃貸住宅投資法人(8986)の保有するwillDo横浜南の収支から、もう少し踏み込んで、リート投資と現物の不動産投資(個人投資家)における手残り計算の違いを比較してみたいと思います。なお、ここでいう現物の不動産投資(個人投資家)とは、個人事業主として、現物の不動産投資を営むケースをいうことにします。

投資法人の1つ1つの物件単位で収支を見たときには、その収支構造に現物の不動産投資と変わるところはあまりないわけですが、投資家に対する手残りを考えると、いくつかの相違点があります。ポイントは、減価償却費と借入金元本です。

リート投資家の場合

上記図の収支のうち、まずは減価償却費ですが、リートにおいては、原則投資法人にプールされることとなります。この部分は、投資法人が将来の資本的支出(大規模修繕工事など)に使用するために、プールされるのです。よって、短期的には、リート投資家の手残りの原資にはなりません(利益超過分配を除く。)。

次に、借入金の元本については、リートの場合、借入金の期日一括返済といって、返済期日になったら、一括して返済を行うので、毎月の返済をしません。また、期日一括返済といっても、たいていの場合は、借換(リファイナンス)してしまうので、その場合、元本返済はしないこととなり、現金預金が減少しないのです。

よって、上記図でリート投資家の手残りを計算してみると、(A)-(B)-減価償却費-借入金利息ということなりますね。具体的に数字にしてみますと、

19,133(賃貸事業収入)-5,728(賃貸事業費用)-4,819(減価償却費)-1,026(利息)=7,560千円

となります。

また、投資法人は、税引き利益の90%以上を分配することで、法人税が実質無税となることが特別租税法で定められていますから、この時点での利益に対する税金は考えなくてもよいことになります。

実際は、これを原資に投資法人の運営に必要な費用を控除し、最終的な当期純利益を口数で割り、さらに分配金には、20.315%の所得税+住民税がかかるということになりますが、あくまで1物件あたりのリート投資家の手残りとなる原資を考えるとすれば、上記のようになるわけです。

個人投資家の場合

では、次に、上記物件の保有者がもし現物の不動産投資(個人投資家)だったら、何が異なるのかということを考えてみましょう。

やはり、収支としては、同じように、(A)-(B)-減価償却費-借入金利息ということになります。これは、手残りではなく、税務上の収支ですから、これに所得税などの税率を乗じていきます。ここが投資法人との違いですが、現物の不動産投資は、税金との闘いだと言われる通り、常に所得税などの利益にかかる税金を考えなくてはなりません。

ちなみに、借入金元本は、費用として計上できませんので、銀行に毎月支払っているにも関わらず、所得税の計算上は、利益になったままなんですね。これも大きな違いです。投資法人の場合は、期日一括返済が通常ですが、現物の不動産投資における個人投資家が受ける融資は、毎月元本返済があります。

毎月銀行に返済をするのですが、その分は、費用計上として認められませんので、このあたりが、リートの場合と大きくことなるポイントとなります。

(A)-(B)-減価償却費-借入金利息にかかる所得税を具体的に計算してみましょう。19,133(賃貸事業収入)-5,728(賃貸事業費用)-4,819(減価償却費)-1,026(利息)=7,560千円の課税所得に23%乗じることの控除額636千円となりますので、所得税は1,102千円です。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

※上記税率は、不動産所得以外にも例えば、給与所得があれば、それぞれを合算した金額で判断されますので、税率が33%になったり、40%になることもあり得ます。

また、個人住民税ですが、例えば、東京都の場合(所得割税率は一律10%+均等割り5千円)ですと、761千円となります。

これで、1,102千円(所得税)+761千円(個人住民税)=1,863千円が算出できました。次に、手残りを計算してみますと、

19,133(賃貸事業収入)-5,728(賃貸事業費用)-1,026(利息)-1,863千円(税金)=10,516千円

となりますね。また、さらに実は、費用計上されていませんが、キャッシュフローでは、借入金元本が支出されていますので、10,516-2,361=8,155円が真の手残りということになります。

リートの場合 7,560千円(-運営会社等の費用など,20.315%の所得税・住民税)

現物不動産の場合 8,155千円

補足

今回は、インカムゲインの視点から比較をしてみましたが、本来不動産投資においては、出口によるキャピタルゲインも含めて考える必要があります。

例えば、リートの場合に、投資法人にプールされた減価償却費は、回りまわって減価償却費→資本的支出→帳簿価額への加算→売却価格への反映→売却益→分配金といった流れで、最終的に投資家に分配される可能性を持っています。

また、現物の不動産投資では、減価償却費は利益の先食いとも言われ、帳簿価格の減→税務上の売却益の増加→税金の増といった流れで、毎年のインカムゲインで得た利益を売却時に持っていかれる可能性を持っているのです。

とはいいましても、リートの場合は、現物の不動産投資とは異なり、投資口価格の上下といった要素もありますことから、これらの要素が影響しない場合もありますので、今回、深くは踏み込んでいません。

コメント

この記事へのコメントはありません。

コメントする